2020年9月のポートフォリオと市場の動向

9月もあと1週間ほどで終わってしまいますね。駅前の桜の葉が少しだけ紅葉をし始めているその光景に、夏が終わるのだなぁとしみじみ。

さて9月は米国株式市場において、なかなか波乱の展開だったのではないでしょうか。ズーム・ビデオ・コミュニケーションズの決算発表後、同社の株価は急騰、一時は47%高を付けました。

しかし、その数日後にはハイテク関連株が軒並み売られ、ネット上では「GAFAMショック」なんて言葉も散見されました。

そんな中ではありますが、運用資金に対する含み益の割合は2020年9月23日12時時点で20.3%となっています。国内株式は16.2%、米国株式は33.0%、投資信託は4.3%と、インデックス投資よりも良好なパフォーマンスを維持できているあたり、まずまずの運用成績なのかなと思っています。

【運用資産の内訳】

投資信託はほぼ米国株式で構成されているため、全運用資金の7割以上が米国株式となっています。国内株式の割合は1年前と比べるとかなり減りました。

国内株式は4銘柄のみを保有しています。やや意外でしたが、明豊ファシリティワークスは業種変更に伴い、株価が大きく上昇しました。

アセンテックは9月9日付で決算が発表されています。まだまだ成長の余地が大きい企業かなと思っています。

米国株は15銘柄での運用となっています。今のところ、ハイテク株下落の影響は軽微です。マイクロソフトの動向がやや不安ではありますが、ズームがポートフォリオ全体の含み益を大きく押し上げており、しばらくはこのまま様子を見ようと思います。

投資を始めて1年。ポートフォリオや運用資金に関するあれこれ

投資を始めて1年ほどが経ちました。コロナショックなど、想定外の状況もありましたが、ここ最近は10%ほどの含み益を継続的に維持しており、投資初心者としては、まずまずの運用成績かなぁ、なんて思っています。今振り返ればもう少しうまく運用できたな……なんて思うことは多々ありますが、今後も基本的な方針は変えず、地道に継続しようと思います。

2020年8月17日23時現在のポートフォリを公開します。国内株式と米国株式が中心ですが、最近では国内株を減らし、米国株へシフトしてきています。

株式投資にはリスクはつきものですが、小額から運用することで、初心者でも心理的なハードルを下げられるかもしれません。米国株は1株から購入できますし、国内株式でもSBI証券であれば、1株から購入できます(手数料は割高ですけども)。投資信託なら、(証券会社にもよりますけど)100円からの購入も可能です。

また、本業の収入とは別の収入を運用資金にあてることで、多少のリスクは許容できることでしょう。副収入というと、何やら難しいイメージを持たれるかもしれませんが、ブログをやっている方ならアフィリエイトによる収益を投資資金として運用すると良いように思います。たとえ月に1000円程度の収益しかなくても、投資は十分に可能です。アフィリエイトを考えているなら、まずはA8.netに登録しておくと何かと便利です。Amazonや楽天へのリンクも簡単に作成できますよ!

また、アンケートサイトを活用したポイント収入もなかなか侮れないです。アンケートサイトは多々ありますけど、以下の2つのサイトは、配信されるアンケート数も多く、その気になれば月に2000~4000円の収入を得ることができます。

【マクロミル】

【infoQ】

さらに、SBI証券では投資信託をTポイントで購入することができます。Tポイントの利用頻度が高い方では、運用資金実質0円で投信積み立てが可能です。

search.sbisec.co.jp

ネット銀行やネット証券が主流の今、株式投資をするにあたり、必ずしも多額の資金が必要なわけではありません。そういう意味では投資をする側にとっては、とても良い時代だなと思います。小額から始めることで、まずは投資とはどんなものなのかを経験しておくと良いかもしれません。

インデックス投資ならe MAXISS Slim米国株式(S&P500)一択!?

【裏】ブログ開設からしばらく放置していましたが、資産運用のお勉強は少しずつ進めております💦 投資と言ってもいろいろですが、あれこれ考えた結果、今のところはインデックス投資が無難かなぁと考えており、ほんの少しですが積み立てております。

投資信託と言っても、大きく国内株式、先進国株式、新興国株式、国内債券、先進国債券、新興国債権、そして国内外のリートなどがありますけど、個人的には先進国株式と国内株式の二本立てで良いのかなと思っています。

債権(特に国内)はローリスクで運用できるために、アセットアロケーションでは一定の割合で組みこんで置くことが多いと思います。実際、年金積立金管理運用独立行政法人の「基本ポートフォリオの考え方」では、国内債券35%、国内株式25%、外国債券15%、外国株式25%と、債権の占める割合は50%です。

ただ、債権のリターンがほとんど期待できない現状では、低リスク資産として債券運用するのではなく、単に銀行預金(無リスク資産)で良いのではないか、というのが僕の考えです。

新興国株については、やはりリスクのほうが大きいかなという印象です。むろん、新興国は今後の人口増加が期待できますので、国内生産・国内消費は伸びることと思います。ただ、その将来性に一抹の不安を覚えるのです。

あくまでも素人考えではありますけど、経済的な発展と株価の上昇は別問題ではないかと思うのです。たとえ、国が経済的に豊かになったとしても、国民の多くがコストコやIKEAで買い物をして、マックを食べ、コカ・コーラを飲んでいるのなら、やはり先進国株かなと思うのです。ブランドのイメージとか、そういったものは一朝一夕で変化するものではないですし、AmazonやGoogleの無い生活を考えるのはちょっと難しい。なので、これからも新興国株には手を出すことはないかなと思っています。

現状、僕のアセットアロケーションでは、米国株を中心とした先進国株式に国内株式がちょっと、という構成です。国内株はこの先の成長に懸念もありますけど、為替リスクを回避できる点がメリットかなと。米国株を中心としているのは、やはり世界的に展開する企業は米国が圧倒的に多いからです。

そんな中、業界最低水準の信託報酬を実現しているe MAXISS Slimシリーズの米国株式(S&P500)が、11月12日より信託報酬の引き下げを決定しました。0.088%以内という驚異的な数値です。新たに設定されたSBI・バンガード・S&P500インデックス・ファンドの信託報酬、年0.0938%程度を意識したものと思われますが、e MAXISS Slimシリーズの本気度がうかがえます。業界最低水準は伊達じゃないですね。今後、インデックス投資をするならe MAXISS Slim米国株式(S&P500)一択で良いのかなとさえ思います。

もちろん、為替リスクを分散する意味でも、複数の先進国に投資するのがベターな気もしますが、今のところは先進国(米国多め)株+ほんのり国内株で様子を見ようと思います。

はじめて南アフリカランド

外貨預金については、前回のエントリでまとめましたが、そのメリットはやはり高金利と、預金という謎安心感なのだと思います。FXに軽々しく手を出す勇気がない投資・運用初心者にとって、この謎安心感は案外大事かもしれません。

さて、外貨預金といっても、預金できる外貨は米ドルだけではありません。ユーロ、ポンド、豪ドル、カナダドル、香港ドルと世界主要国の通貨で預金することが可能です。そんな中、金利が突出して高く設定されているのが南アフリカランド(南アランド)です。銀行によって設定されている金利に大きな幅がありますが、概ね3%~4%と、米ドルとは桁一つ違います。円預金と比べると破格の設定ですよね。

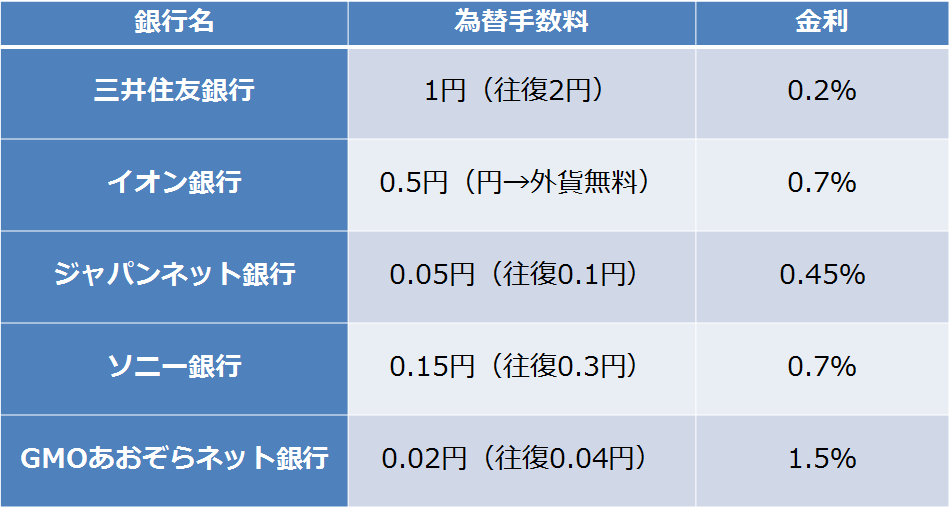

【主要銀行の南アランド普通預金金利と為替手数料(2019年5月現在)】

金利と為替手数料を比較すると、南アランドに関わらず、やはりGMOあおぞらネット銀行は突出してます。外貨預金をやるなら同行を他に置いてないような気もします(個人的には住信SBIネット銀行もありかなと思いますけど)

《GMOあおぞらネット銀行》

![]()

【南アランドってどうなの?】

南アフリカの政策金利は6.75%という高い水準に設定されていますが、資源国通貨に位置づけられ、金をはじめとする商品価格に影響を受けやすいのが特徴です。また南アフリカのような新興国の通貨は、先進国通貨と比べ、市場での流動性が低く取引量が少ないことや、信用力も決して高くないことから、金融危機などの事態に陥った場合には、通貨価値が暴落するといったリスクが顕在化することもあります。主要な下落要因は米ドルの利上げ、中国経済の低迷、金の価格低下が挙げられます。

■米ドルの利上げ

米国が利上げをすると米ドル通貨の魅力が高まり、新興国通貨へ投資していた人たちの資金が米ドルに流れ、相対的にランド安の要因になります。

■中国経済の低迷

中国は南アフリカの主要貿易国であり、同国の景気減衰はランド安の要因になります。

■金の価格の低下

南アフリカは、世界一の金の埋蔵量を誇り、対外輸出に占める鉱山資源の割合も非常に高い資源大国です。金の価格が低下すればランド安の要因になります。

とはいえ、下落の原因は多くの場合で南アフリカそのものではなく、南アフリカランドに投資する投資家の事情によって起こると言われています。下落要因が複雑かつ多因子的なので、ランドの見通しを高確率で予測するのは難しいように思います。高金利の裏側には、暴落のリスクが常に付きまとっているわけです。

【南アランドで外貨預金はやめておいた方が良いのか?】

そもそも、外貨預金自体にメリットがあまりないのかもしれませんけれど、一般的には、米ドルでコツコツ積み立てていくというのが標準的な運用方法かもしれません。ただ、個人的には南アランドも悪くないのかなぁ、と思っています(これが初心者的な感覚なのかもしれませんが……)。2019年5月現在、南アランドは1ランド7.5~7.7円の間で推移しています。実はこのレートは、過去10年でもかなり低いレートとなっています。

【南アランド/円推移】

これ以上、下落するのか、あるいは持ち直すのか、それは分からないのですけど、南アフリカの今後の政策次第では、持ち直す可能性があります。南アフリカ総選挙の結果が5月11日に公開されるそうですが、その後の経済政策が成功すれば、南アランドの見通しは明るいかもしれませんね。

ただ、楽観視ばかりもしてられません。南アフリカは電力不足、政治家の汚職問題、未だ残る差別、労働ストライキが経済に与える影響が懸念されるなど、国内情勢は不安定な国です。ランドがいつ暴落してもおかしくない状況は依然あるわけですね。なので、運用資金の多くを南アランドに回すのは得策ではないように思います。

とはいえ、1ランド7.6円のランドが暴落して、ほぼ0円になったとしてもランドあたりの損失は7円程度です。米ドルであれば、10円や20円程度の損益が発生しうるのに対して、ランドは暴落しても7.6円以上の損失は出ません。まあ、リスクをどう見積もるかにもよりますが、底値でランドをスポット買して、高金利を生かしながら、しばらく寝かしておく、という戦略はなきしもあらず、そんな気がしています……。

しかし、外貨に興味をもつと、その国の経済状況や地政学的な状況など、いろいろ勉強になることは多いですねぇ。外貨預金やFXをやるかどうかは別にして、国際情勢を学ぶきっかけにはなるかと思います。

はじめて外貨預金

消費税は上がるし、インフレはじわじわ進むだろうし……。資産運用が大事なのはわかる。でも、いったい何から始めればよいのか……。

そんな中、とりあえず銀行窓口に相談しに行く人は少なくないように思います。何を隠そう、ぼく自身がそうでした。

何と言いますか、インターネットで情報収集も良いのですが、膨大な情報を前にして心が折れかけます。この分野の知識が乏しいだけに、どんな情報が参照に値するか吟味できないからです。運用を考える時間がなかなか取れない中で、やはり窓口での対応は安心感がありますよね。

銀行窓口へ相談に行くと、まずおススメされるのが保険、投資信託、外貨預金の3つです。そして、この3つを並べられると、初心者的にはなんとなく外貨預金がリスクも小さく、コツコツ運用するのにむいているのかなぁ、なんて思ってしまうのです。「投資」ではなく「預金」というところに謎安心感を覚えるのかもしれませんが、まさしくその通りで外貨預金は投資ではなく、あくまで預金です。

外貨で預金することのメリットの一つが、円預金とは比べ物にならない金利の大きさです。日本は景気を維持しながらも市場にお金が出回るよう、2016年2月よりマイナス金利政策を導入しており、実質的に金利はゼロです。例えば、三井住友銀行の円普通預金の金利が0.001%、定期預金ですら0.01%です(三井住友に限らず多くの都市銀行、地方銀行の金利はこの程度です)。したがって、いくら銀行に円でお金を預けていても、利息によって資産を増やすことは不可能なのです。ところが米ドルですと、三井住友銀行の外貨普通預金の金利は0.2%に設定されています。なんと200倍も高金利なのです!

この破格の金利に目がくらみ、そして預金という謎安心感から、外貨預金をやってみようと思った人は少なくないはず(じつは僕もその一人でした)。

【外貨預金は基本的にはおすすめできない】

端的にいうと外貨預金はお勧めできません。おすすめできない大きな理由は、為替変動リスクと為替手数料の2つです。

為替変動は分かりやすいかと思います。例えば、円をドルに換える際、1ドル100円のレートで預け入れたとしましょう。そこでコツコツ運用して、数年後に円に戻そうと思った時、その時の為替レートが1ドル80円だったら、1ドル当たり20円の損失を被ることになります。この為替変動による損益は、金利によって得られる利息よりもはるかに大きな影響力を持っています(実際にシミュレーターで計算してみると良く分かります)。

もちろん、1ドルが100円から120円となっている逆のパターンもあるので、その時は大きな利益を得られるかもしれません。しかし、為替変動は厳密な予測が困難です。これはある種のギャンブルにも近い。

そして外貨預金の為替手数料は銀行によっては、かなり高額に設定されています。例えば、三井住友銀行の米ドル外貨預金では、1ドル当たり1円の為替手数料がかかります。1円というとなんだか安い気がしてしまいますが、1万ドル預金するのに1万円も手数料がかかる計算になります。さらに、ドルから円に戻す際にも同額の手数料がかかりますから、往復で2万円の手数料です。せっかく高い金利で増やした預金も、あっという間に手数料の餌食になってしまう可能性が……。

外貨預金は極めて銀行側に有利な金融商品であることは間違いありません。ちなみに米国の政策金利は2.5%ですが、米ドル外貨預金金利が0.2%ということは、その差2.3%は銀行の収益になっているわけですね。外貨預金口座は円預金口座と異なり、引出、預入、振り込みなど手数料のかかる操作がほとんど行われません。銀行側はこの金利差、為替手数料で収益を得ているわけです。外貨預金口座にお金を預けるだけで、本来得られる利息のほとんどを銀行側に吸い取られていることになるわけですね。

【外貨預金やるならFX?】

”外貨預金をやるならFX”とは、外貨運用に関するウェブサイトならどこにでも書かれています。今時、外貨預金をすすめているウェブサイトは、銀行の公式サイトぐらいなものでしょう(この分野でも利益相反による情報の歪曲はすごいなぁと感じてしまいます)。

FXとはForeign eXchangeの頭文字をとったもので、外国為替証拠金取引のことです。外貨預金は手持ちの範囲でしか取引できませんが、FXの最大の魅力は、証拠金として預けた資金の何倍もの取引が可能なことです。この少ない資金で大きな額の取引ができることを、「てこ」の意味から「レバレッジ」と呼んでいます。外貨預金に比べて圧倒的に低価格な為替手数料に加え、このレバレッジを活用することで、短期間で大きな収益を上げることも可能です。

とはいえ、FX取引に必要なお金は最低でも1000通貨(FX会社によって異なります)となっており、実際には10万円近いお金を動かすことになります。もちろん25倍のレバレッジを利用すれば4千円程度の少額から取引も可能ですが、レバレッジによって損失も倍増するので注意が必要です。やはりハイリターンだけにハイリスクという印象を拭うことは初心者には難しいのかなぁという感じです。

とはいえ、口座開設は基本的に無料なので、とりあえず口座だけはもっておくというのは一つの手かもしれませんね。数ある口座の中でも、おすすめFX会社はDMMXFです。スプレッド(売値と買値の差)は0.3銭と業界最低水準を誇ります。

《DMMXF口座開設》

FXには、それなりのリスクが伴います。資産運用に興味を持ち始めたばかりの初心者が、いきなりFXに手を出すというのはハードルが高いような気もしています。外貨の特性を理解するためにも、まずは外貨預金から……というのも分からぬでもありません。もし、外貨預金をやるのであれば、以下の点に注意することで収益を着実に上げられるかもしれません。

《外貨預金の注意点》

①口座はネット銀行で作る(都市銀行や地方銀行の窓口で口座開設しない)

②外貨預金は預金保険制度対象外。万が一銀行が破たんした場合、預金は帰ってこない(その点FXは信託保全で資産が保護されている)

③円高の時に外貨を購入し、円安の時に円に戻す

円高の時に外貨を購入して、円安の時に円を戻す、まずこれは前提ですけど、外貨預金をするのであれば、必ずネット銀行で口座を開設すべきです。都市銀行や地方銀行に比べて、為替手数料が圧倒的に安く、金利も高く設定されているからです。米ドルで為替手数料と普通預金の金利を比較してみましょう(2019年5月現在)。

為替手数料は圧倒的にネット銀行の方が安く、かつ金利も高く設定されているのが分かるかと思います。その中でもGMOあおぞらネット銀行は突出しています。

外貨預金で運用を考えるのであれば、まずは同行で口座を開設してみるのも良いでしょう。

《GMOあおぞらネット銀行口座開設》

![]()

はじめてソーシャルレンディング

銀行の定期預金通帳を見て、「ほえっ」と思う方はぼくだけでないはず。そう、定期預金なんて言っても金利は、わずか0.01%ほど。今後進むであろうインフレを考えれば、銀行預金の資産価値はじわじわ低下していて、0.01%の利回りではとても回収できないという状況……。見かけ上、元本割れしていないだけで、実質的な価値としては低下せざるを得ない未来が待っている、そんな可能性が高いわけですね。

とはいえ、投資や資産運用に関して、ぼくはど素人です。いろいろと情報を集めてきましたが、いまいち金融リテラシーなるものが身についているとも思えない。とはいえ、このまま銀行預金だけで良いのか、という微妙な危機感があるのも確か💦

そんなアンビバレントな感情をモヤモヤさせたまま、まあNISAとかそんなものを始めてみようかなぁ、なんて考えています。

投資信託メインで地道に運用というのが無難な選択なのでしょうが、個人的に興味を持っているのがソーシャルレンディングです。

ソーシャルレンディングとは、新規・成長企業等(資金の借り手)と資金提供者(投資者)をインターネット経由で結び付け、多数の資金提供者から少額ずつ集めた資金を企業に融資する仕組みのことです。つまり、お金を借りたい会社(借り手)とお金を運用して増やしたい人(貸し手)をマッチングするサービスということですね。

ソーシャルレンディングを扱う業者は数社あり、それぞれ特徴があるようですけど、いろいろ情報を集めてみると、信頼性が高く、今後の見通しの良いおススメ事業者は数社に絞られるようです。 とりあえず口座開設だけは無料なので、僕も開設申請をしてみました。

僕が口座開設手続き中のソーシャルレンディング業者は『クラウドクレジット』という会社です。詳細は以下を参照ください。

《クラウドクレジット》

新興国を中心とした海外のファンドに特化したソーシャルレンディング事業者で、『ガイアの夜明け』でも取り上げられたそうです。

”世界中の様々な国で本当にお金を必要としている人や事業者と投資家の皆さまのお金を結びつけることで、新しいビジネスや雇用が生まれるなど未来を増やし、世界経済も成長させていく「世界に貢献する投資」を目指すプラットフォーム”という理念に惹かれました。。

まあ、ソーシャルレンディングにも様々なリスクがあるわけですけど、1万円から投資が可能なので、小額から始めて様子を見て見たいと考えています。